Программы Для Расчета Ддс

Случайно наткнулся на этот форум и очень рад, так как давно искал нечто подобное. Коллеги, у меня есть два вопроса, которые меня волнуют уже долгое время. Надеюсь, кто-нибудь мне обьяснит – в чем же там дело. Эффективная ставка налога на прибыль. Когда мы считаем NPV, то при этом обычно используем формулу: (S-C-A).(1-T)+A-I Где T – ставка налога на прибыль (берем 24%). Но ведь в реальности, налогом на прибыль облагаются так же и проценты по кредиту (они уменьшают налогооблагаемую базу), в результате чего ставка реально уплаченного налога будет составлять не 24%, а к примеру 20%.

Разработка небольшой программы. Это вид расчета. Подготовка ежедневного плана ДДС. Feb 11, 2013. НДС в отчете о движении денежных средств по строке 4119. Тем более, данные в этой строке появятся автоматически — их сформирует ваша программа по ведению учета. Вы уверены, что она сделала это верно? На помощь придет следующая нехитрая формула для расчета итогового.

Почему же в формуле для расчета NPV мы берем именно 24%? Выручка =100 руб. Затраты =50 руб.

Амортизайия= 20 руб. Операционная прибыль = 30 руб. Проценты по кредиту = 10 руб. Прибыль до налогов = 20руб. Налог на прибskm (24%) =4.8 Чистая прибыль = 15,2 руб.

Таким образом FCF в текущем году = (100-50-20).(1-0,24)+20=42,8 А если смотреть по реально уплаченному налогу на прибыль, то с каждого рубля я плачу = 4,8/30=16%. Таким образом FCF = текущем году = (100-50-20).(1-0,16)+20=50,2 Кроме прцоентов по кредиту ставку налога могут также корректировать, например, и прочие доходы. Какой из вариантов верен и почему?. NPV и НДС Во всех книгах пишется что при расчете NPV не нужено учитывать НДС. Вопрос: а почему? Ведь для меня НДС это такой же налог как, например, и ЕСН – он ничем не хуже и не лучше.Да разницу по НДС мы отдаем государству, но ведь отдаем мы ее не в месяце возникновения а с задержкой – таким образом при дисконтировании возникнет денежный поток, который не равен нулю. Выручка =100 руб.

(ндс к выручке 100.0,18=18 руб.) Затраты =50 руб. (ндс к затратам 50.0,18=9руб.) – пусть все затраты облагаются НДС Инвестиции = 100 руб. (ндс к инвестициям 100.0,18=18 руб.) Таким обрразом, разница по НДС в периоде 1 составила 9 руб. (мне «должен» бюджет) Второй период: Выручка =100 руб. (ндс к выручке 100.0,18=18 руб.) Затраты =50 руб. (ндс к затратам 50.0,18=9руб.) – пусть все затраты облагаются НДС Таким обрразом, разница по НДС в периоде 2 составила -9 руб.

Общий НДС во втором периоде =+9руб. Хотя при дисконтировании: +9руб.-9руб./ (1+r)0 (при любой r0) – т.е. Влияет на итоговый денежный поток и NPV.

В чем я здесь прав или неправ? Эффективная ставка потому и называется эффективной, что в идеале учитывает различные льготы и другие возможности. Кстати - в корректном расчете необходимо учитывать воздействие всех таких возможностей. В частности необходимо учитывать налоговый щит, который создают проценты по кредитам - или же наоборот учитывать ставку процента после налога на прибыль. Все зависит от подхода.

Дальше, необходимо учитывать амортизацию (да, да!). Необходимо учитывать разрешенную по налоговому кодексу амортизацию, рассчитывать налоговый щит, который создает эта амортизация и учитывать его (налоговый щит, экономию на налоге на прибыль) в том периоде, когда этот щит и будет оказывать воздействие. Если с английским все в порядке - рекомендую найти учебники по АССА и прочесть.

Или не переведенные на русский язык учебники по фин.менеджменту. НДС вопрос особый.

Прежде всего необходимо определиться - оказывает ли вопрос НДс существенное влияние на результаты моделирования. Может не оказывать - если НДС, уплаченный поставщикам тут же предъявляется к возмещению и возмешается из бюджета или за счет платежей от покупателей продукции. Как правило этот вариант учитывается в западных учебниках. Может оказывать. Если возврат НДС задерживается. В этом случае необходимо включать в расчет строку уплата НДС поставщикам и получение НДС и моделировать данные платежи наряду с другими платежами по проекту. Интересно, а как считать правильно???Постараюсь ответить на ваши вопросы.

Хотя вы пишете, что «Во всех книгах пишется что при расчете NPV не нужно учитывать НДС», в книгах, которые я читал, такого не встречал. Видимо в этих книжках вы нашли и формулу (S-C-A).(1-T)+A-I, которая, на мой взгляд, не верна. Когда ведется расчет NPV можно дисконтировать разные потоки, в зависимости от задачи и методологии, но одно правило работает всегда - для каждого потока используется вполне определенная ставка дисконтирования, которая релевантна для риска данного потока. Обычно при оценке проекта или бизнеса используется один из двух потоков FCF или FCFE. Ко второму варианту надо относиться осторожно. Приведенная вами формула не соответствует ни одному из них.

Для получения FCF, грубо говоря, надо еще вычесть dNCWC (прирост не денежного оборотного капитала), а для получения FCFE вычесть dNCWC, прибавить dD (прирост долга) и вычесть int.(1-T) (посленалоговые процентные платежи). Еще раз подчеркну, что это грубо без лишних нюансов. Так вот, возвращаясь к вашему второму вопросу, НДС вполне обычная компонента NCWC, которую надо учитывать.

Как учитывать, это уже отдельный вопрос, решать который можно многими способами. Можно посчитать напрямую, как пролагает Равиль, можно частично в свернутом виде или вообще не учитывать в ряде случаев, где это не существенно, как говорит Genn, можно подсчитать косвенным методом. В большинстве случаев я против прямого расчета NCWC и в том числе НДС, и связанных с ними потоков, по следующим причинам: Во-первых, многие потоки по НДС схлопываются.

Во-вторых, даже в простейшем случае при моделировании NCWC и в частности НДС необходимо производить расчет по десятку позиций. Для каждой такой позиции знать от одного и более параметров (обычно оборачиваемость и некий остаток, независимый от оборота). В результате нам в простейшем случае надо знать пару десятков параметров, а крупных проекта несколько 1000 или десятков тысяч. Реально обычно таких данных нет. Как следствие результ красивого прямого расчета не соответствует практике. Простое сравнение с аналогами показывает существенное отличие расчетных от существующих величин NCWC. Мне кажется, что прямой расчет NCWC имеет смысл применять по действительно крупным позициям, где есть полное понимание всех нюансов, в остальных случаях использовать косвенный метод по аналогам.

В том числе про учет НДС, моя позиция близка к соображениям Gennа – не надо городить огород с прямы расчетом, там где смысла в этом нет. Теперь возвращаясь к первому вашему вопросу. Если вы используете в расчетах FCF, то вы не учитываете процентные платежи и налоги по ним в потоках, но это не значит, что вы их не учитываете совсем. Релевантная ставка дисконтирования для FCF wacc, а в этой ставке как раз учитываются эти моменты. Если вы используете в расчетах FCFE, то вы учитываете процентные платежи и налоги по ним в потоках.

Релевантная ставка дисконтирования для FCFE re, а в этой ставке для избежания, условно говоря, двойного счета не учитываются второй раз эти моменты. В любом случае верны замечания Genn, что вы не должны делать все чехом и использовать простое умножение компонент потока на Т или (1-T). Необходимо моделировать реальное положение дел с учетом действующего законодательства и других обстоятельств.

И естественно не забывать упрощать там, где это не имеет принципиального значения. А можно просто составить прогноз движения денежных средств, включающий: операционный и инвестиционные потоки и по нему посчитать NPV.

Кстати, в данном прогнозе амортизации не будет. Она нужна если вы будете строить прогноз движения денежных средств косвенным способом через прогнозные отчеты о прибылях и убытках и прогнозные балансы.Равиль, можно.

Только амортизация в рамках НК будет всегда. Без амортизации (кстати по английски это будет capital allowance), не удастся корректно насчитать налогооблагаемую прибыль и налог на прибыль. И еще одно соображение.

Область применения NPV очень широка. Мои коллеги могут предложить клиенту много различных схем структурирования налогов и прав владения. Все эти схемы сравниваются между собой по NPV до американских или английских налогов.

Во-вторых, даже в простейшем случае при моделировании NCWC и в частности НДС необходимо производить расчет по десятку позиций. Для каждой такой позиции знать от одного и более параметров (обычно оборачиваемость и некий остаток, независимый от оборота). В результате нам в простейшем случае надо знать пару десятков параметров, а крупных проекта несколько 1000 или десятков тысяч. Реально обычно таких данных нет.

Здесь я позвоолю себе с Вами не согласится. Просто имея опыт расчета проектов, могу сказать, что с НДС у нас такой проблемы нет (если конечно, я Вас верно понял).

Скачать Программы Для Андроид

Мы под каждый вид продукции и затрат (кроме ЗП) делали строку НДС. Затем эти строки приводились к двум строчкам - 'НДС полученные от покупателей', 'НДС выплаченные продавцам', ну а дальше по ним определялась разность в каждый момент времени и разница либо оставалась в счет будующих периодов либо выплачивалась в бюджет.и вроде проблем не возникало. Поясните пож-ста в чем же проблема с расчетом НДС по Вашему мнению? Теперь возвращаясь к первому вашему вопросу. Если вы используете в расчетах FCF, то вы не учитываете процентные платежи и налоги по ним в потоках, но это не значит, что вы их не учитываете совсем. Релевантная ставка дисконтирования для FCF wacc, а в этой ставке как раз учитываются эти моменты. Если вы используете в расчетах FCFE, то вы учитываете процентные платежи и налоги по ним в потоках.

Релевантная ставка дисконтирования для FCFE re, а в этой ставке для избежания, условно говоря, двойного счета не учитываются второй раз эти моменты. В любом случае верны замечания Genn, что вы не должны делать все чехом и использовать простое умножение компонент потока на Т или (1-T). Необходимо моделировать реальное положение дел с учетом действующего законодательства и других обстоятельств. И естественно не забывать упрощать там, где это не имеет принципиального значения.

Ну в принципе отсутствие учета процентов по кредиту при расчете FCF ясна, так как действительно этот учет ведется затем в WACC - а как быть с 'прочими доходами', например. Они при расчете WACC не учасвствуют, а на налог на прибыль влияют? НДС вопрос особый.

Прежде всего необходимо определиться - оказывает ли вопрос НДс существенное влияние на результаты моделирования. Может не оказывать - если НДС, уплаченный поставщикам тут же предъявляется к возмещению и возмешается из бюджета или за счет платежей от покупателей продукции. Как правило этот вариант учитывается в западных учебниках. Может оказывать. Если возврат НДС задерживается.

Программы Для Установки Драйверов

В этом случае необходимо включать в расчет строку уплата НДС поставщикам и получение НДС и моделировать данные платежи наряду с другими платежами по проекту. Да с этим я согласен! У меня точно такие же мысли! Просто было странно что авторы литературы говорят об отсутсвии учета НДС при расчете NPV - а я уж думаю, странно как то, вроде такой же налог???

А можно просто составить прогноз движения денежных средств, включающий: операционный и инвестиционные потоки и по нему посчитать NPV. Кстати, в данном прогнозе амортизации не будет. Она нужна если вы будете строить прогноз движения денежных средств косвенным способом через прогнозные отчеты о прибылях и убытках и прогнозные балансы. Можно подискутировать! Мне кажется что так делать можно только в случае приближенного расчета.Вот по каким причинам: 1.

Налог на прибыль в операционной деятельности отчета о движении ДС будет учитывать проценты по кредиту, что как мы уже разобрались делать не нужно при расчете NPV 2. Изменение оборотного капитала в отчете не учитывает изменение его денежной части (хотя, наверное это можно отнести к нюансам расчета) 3.

Нужно будет выделять ту часть потока которая относится именно к операционной деятельности (выкидывать прочие доходы и расходы) Хотя, если хотим посчитать приближенно - наверное это является не плохим приближением. Genn, посмотрите определение NPV.NPV не равно стоимости акций, т.к. При расчете NPV финансовый поток не используется. NPV ближе к стоимости бизнеса, а не акционерного капитала.Вы делаете стандартную ошибку всех 'пост-советских' экономистов.

NPV это не атрибут инвестиционного проекта или чего либо еще. Это математическая функция, которая позволяет однозначным образом свернуть набор числовых значений до определенной скалярной величины. NPV может применяться к любому потоку и получается скалярное значение этого потока. Есть облигационный займ, предусматривающий регулярную выплату купонного дохода и погашение в конце срока. А еще есть и размещение этого займа с дисконтом. Можно посчитать NPV для потока? Так и делают для определения рыночной стоимости займа (корректного отражения займа в финансовой отчетности по IFRS), или для определения рыночной стоимости опциона, предусматривающего конвертацию облигаций в акции (если он встроен).

Здесь я позвоолю себе с Вами не согласится. Просто имея опыт расчета проектов, могу сказать, что с НДС у нас такой проблемы нет (если конечно, я Вас верно понял). Мы под каждый вид продукции и затрат (кроме ЗП) делали строку НДС. Затем эти строки приводились к двум строчкам - 'НДС полученные от покупателей', 'НДС выплаченные продавцам', ну а дальше по ним определялась разность в каждый момент времени и разница либо оставалась в счет будующих периодов либо выплачивалась в бюджет.и вроде проблем не возникало.

Поясните пож-ста в чем же проблема с расчетом НДС по Вашему мнению?А откуда у вас есть информация по каждому виду продукции и ресурсов, когда вы будете покупать, какая отсрочка платежей, расквантовка поставок, сколько у вас неберущихся остатков и остатков в процессе производства и т.д. Я не исключаю ситуацию, что в небольшом проекте такая информация будет.

Я не возражаю против такого метода, если у вас есть необходимый данные и их достоверность не вызывает сомнений. Но, моя практика показывает, что таких данных (не просто написанных в файле, а достоверных данных, которые можно проверить (вычислить) из отчетов или неких других документов) нет для более-менее крупного проекта, количество ресурсов и продукции в котором превышает десяток позиций. Как следствие прямой метод исчисления потоков возможен лишь по крупным позициям.

Из чего следует, что и НДС на практике невозможно посчитать напрямую. Ну в принципе отсутствие учета процентов по кредиту при расчете FCF ясна, так как действительно этот учет ведется затем в WACC - а как быть с 'прочими доходами', например. Они при расчете WACC не учасвствуют, а на налог на прибыль влияют?А что это за прочие расходы? Приведите пример.

На самом деле, если они связаны с проектом, вы их должны учесть. Куда уж вы их засунете – это ваше дело. Важно понимать, что формула FCF=(S-C-A).(1-T)+A-I-dNCWC лишь проформа для реального расчета, облегчающая понимание, но упрощающая многие детали. Фактическое же определение FCF танцует от потоков, которые получат провайдеры капитала, если у фирмы (проекта) не будет излишков наличности и побочных инвестиций, временно свободных средств. Если ваши прочие расходы сокращают искомый поток, смело учитывайте их и их налоговые последствия в соответсвии с законодательством и другими обстоятельствами.

А почему акций? Разве FCFE не отвечает на вопрос сколько получат собственники (не кредиторы) компании вне зависимости от того ОАО и ООО рассматривается?

Как это не парадоксально звучит - нет. Я вам грубо поясню. Допустим wacc слабо зависит от структуры финансирования, что обычно и бывает. Если вы внедряете проект за счет своих средств, то получите стоимость NPV(FCF,wacc). Теперь вы берете в долг D, и вас получается фирма, которая стоит NPC(FCF,wacc)+C, где С полученные вами деньги в размере D. Эти лишние бабки вам не нужны и вы их себе платите в качестве дивидендов.

В результате получаете фирму с долгом D и стоимостью потоков NPC(FCF,wacc), без излишков кеша. Таким образом, ваша часть потоков фирмы стоит NPC(FCF,wacc)-D. Но не надо забывать, что вы себе дивиденды заплатили. Таким образом, у вас на кармане и в виде потоков фирмы (NPC(FCF,wacc)-D)-D=NPC(FCF,wacc). То есть в любом случае собственник получит NPC(FCF,wacc). Кажется высказывание противоречит пропозиции M&M для фирмы с налогами. (Могу и ошибаться) Проверьте влияние налогового щита на общую стоимость.Genn, все так.

Я же написал, что это «грубое пояснение». И «грубость» заключает в допуске, что «wacc слабо зависит от структуры финансирования». На самом деле без долга собственник получит NPV(FCF,ra), а с долгом NPV(FCF,wacc). Принципиально то, что он получит не NPV(FCFE,re)= NPV(FCF,wacc)-D, как считает koupld. А разница между NPV(FCF,ra) и NPV(FCF,wacc) обычно минимальна, и действительно является приведенной стоимостью налогового щита. Genn, посмотрите определение NPV.NPV не равно стоимости акций, т.к.

При расчете NPV финансовый поток не используется. NPV ближе к стоимости бизнеса, а не акционерного капитала. Равиль, на мой взгляд, это дело определений.

Можно договориться и считать, что NPV - это только 'стоимость бизнеса' или 'проекта в целом' (я этот термин не люблю, но вы его часто используете). Я использую это понятие более широко. Для меня NPV – стоимость любого потока, в том числе по свопу или по опциону, хотя в этих случаях «дисконтирование» выполняется совсем по другой схеме, чем в случае обычных проектов. Кто-то займет среднюю позицию – признает NPV результат процедуры дисконтирования более-менее обычных потоков по обычной схеме. Мне кажется, что термин NPV используется в литературе шире, чем вы предлагаете. И уж точно нельзя сказать, что Genn не прав.

В любом случае – это исключительно дело вкуса и терминологической договоренности, и не играет принципиальной роли.

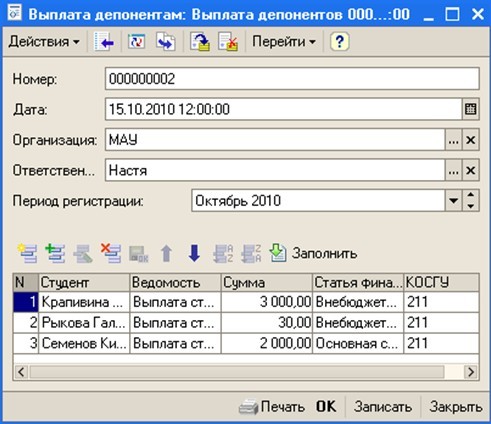

Как ведется учет денежных средств в 1С:Бухгалтерии 8.2 В процессе ведения хозяйственной деятельности организация вступает в договорные отношения с другими организациями. Вследствие этих отношений возникают договорные обязательства, расчеты по которым могут осуществляться в безналичной или наличной форме. Расчеты в безналичной форме предусматривают перечисление денежных средств с расчетного счета организации на счет получателя. Эта форма в основном применяется при расчетах с поставщиками, подрядчиками, бюджетом, прочими контрагентами. Наличная же форма расчетов характерна для расчетов с подотчетными лицами и с персоналом по оплате труда.

Источник средств для осуществления расчетов в наличной форме организацией согласовывается с обслуживающим банком. Источником может послужить выручка от реализации товаров, которую разрешено расходовать организацией без предварительной сдачи в банк, или специально полученные с расчетного счета наличные денежные средства. Учет денежных средств в обслуживающих банках ведется на счете 51. Для обособленного учета по каждому расчетному счету используется справочник Банковские счета. В справочнике Статьи движения денежных средств содержится дополнительный аналитический разрез к счету для формирования показателей отчета о движении денежных средств. Справочник предназначен для хранения списка статей движения денежных средств по видам и группам.

Каждый вид документа имеет свою нумерацию в течении года, с 1 января каждого года нумерация документа автоматически начинается с первого номера. Код программа ставит по умолчанию автоматически, в документе он не доступен для редактирования.

Если есть такая необходимость, то изменить значение кода можно по команде меню Действия – Редактировать код Чаще всего приказ обслуживающему банку на перечисление денежных средств с расчетного счета оформляется в виде платежного поручения. Для работы с документами этого вида через список платежных поручений нужно зайти в меню Банк – Платежное поручение. Когда создаем новое платежное, поручение программа автоматически заполняет отдельные поля значениями по умолчанию.

Программа задает дату и время создания документа, при записи присваивает платежному поручению номер. Нумерация проходит автоматически в порядке возрастания. В форме документа реквизиты Банковский счет, Получатель заполняются выбором из справочника нажатием кнопки. Если перечисляемая сумма включает НДС, то указывается ставка налога. При подготовке платежного поручения для расчета с бюджетом в форме документа устанавливаем флажок Перечисление в бюджет, по кнопке Заполнить и Добавить открываем форму регистра Реквизиты уплаты налога и иных платежей в бюджет Здесь выбираем записи со сведениями о перечисляемом платеже, указываем сумму платежа и уточняем его назначение.

Реквизит Вид налога (платежа) заполняется из справочника, либо добавляется. При проведении платежного поручения не предусмотрено формирование каких либо бухгалтерских записей, т.к. Этот вид документа предназначен только для подготовки поручения банку. Выполнение поручения в программе регистрируется другим документом – Списание с расчетного счета. Ввести этот документ можно на основании документа Платежное поручение. При выборе варианта создания документа, состав реквизитов, для заполнения, зависит от выбранной операции.

При вводе на основании платежного поручения на уплату налога документ Списание с расчетного счета создается для операции Перечисление налога Для операции Оплата поставщику указывается: Оплачиваемый договор; Ставка НДС; Корреспондирующие счета, если в настройках пользователя установлен режим Показывать в документах счета учета. При отражении списания с расчетного счета для данной операции договор с контрагентом должен иметь вид С поставщиком или С комиссионером. Для операции Возврат покупателю указывается: Договор, в рамках которого производиться возврат денежных средств; Ставка НДС; Корреспондирующие счета, если в настройках пользователя установлен режим Показывать в документах счета учета. При оформлении платежного поручения по данной операции договор с контрагентом должен относиться к виду с покупателем.

Если для операций Оплата поставщику и Возврат покупателю установить флажок, то информация в разделе Расшифровка платежа выводиться в виде таблицы. Этот вид раздела необходим, если одним платежным поручением произведен платеж по нескольким договорам или при платеже с разными ставками НДС. Для операции Перечисление налога в разделе Расшифровка платежа указывается: Корреспондирующие счета для формирования проводки, если в настройках пользователя установлен режим Показывать в документах счета учета; Объект аналитического учета на счете дебета. При операции Перечисление заработной платы данные раздела Расшифровка платежа вводятся на двух закладках.На закладке Перечисление ЗП указывается оплаченная ведомость, и работник заработная плата которого перечислена на его лицевой счет.

При перечислении средств с одного счета организации на другой, документ вводится с операцией Перевод на другой счет организации. Для просмотра банковских проводок, которые были сформированы при проведении документа Списание с расчетного счета, его нужно сделать текущим в журнале Банковские выписки и щелкнуть по кнопке.

В появившейся форме отражаются результаты проведения документа, ее текущим содержимым являются те бухгалтерские записи, которые сформированы при проведении документа. Зачисление денежных средств на расчетных счет организации в программе регистрируется с помощью документа Поступление на расчетный счет, для его вызова выберите Банк – Банковские выписки. При создании нового документа Поступление на расчетный счет программа по умолчанию заполняет поля значениями. По умолчанию новый документ отражает зачисление денежных средств на расчетный счет организации (счет 51).

Если зачисление средств учитывается на другом банковском счете, то этот счет указывается в реквизите Счет учета. В шапке формы указываются сведения об организации – получателе денежных средств, его банковском счете и сведения о плательщике и поступившей сумме.

В разделе Расшифровка платежа указывается статья движения денежных средств, соответствующая операции. Которая выбирается в специальной форме перед созданием документа, или в меню Операции командной панели формы документа. Для операции оплата от покупателя в форме указываются: Оплачиваемый договор; Ставки НДС; Ссылка на документ Счет на оплату покупателю, если оплата поступила по счету выставленному покупателю; Корреспондирующие счета для формирования бухгалтерской записи по документу. Для операции Возврат от поставщика в форме указываются: Договор в рамках которого производится возврат денежных средств; Ставки НДС; Корреспондирующие счета для формирования бухгалтерской записи по документу. Если для операций Оплата от покупателя и Возврат от поставщика установить флажок, то информация в разделе Расшифровка платежа выводиться в виде таблицы.

Этот нужно, если по одному расчетному документу получены денежные средства по нескольким договорам или при платеже с разными ставками НДС. После заполнения всех полей документ Поступление на расчетный счет сохранить и провести нажатием по кнопке ОК. Для просмотра проводок, которые были сформированы при проведении документа Поступление на расчетный счет, его нужно сделать текущим в журнале Банковские выписки и щелкнуть по кнопке. В появившейся форме отражаются результаты проведения документа.

Запись опубликована автором в рубрике,. Навигация по записям.